2017 lijkt voor zilver uitgedrukt in dollars een redelijk vlak jaar te worden. In euro’s is de prijs van zilver zelfs gedaald met -11% sinds januari van dit jaar. Wat zijn de vooruitzichten voor 2018?

De prijs van zilver stond de afgelopen weken flink onder druk. Op het moment van schrijven noteert zilver een prijs van €13,45 per troy ounce. Het edelmetaal heeft last van een dalende goudprijs. Daarnaast vloeit er (steeds) minder geld naar de edelmetaalmarkt vanwege de Bitcoin gekte.

Vooruitzichten 2018

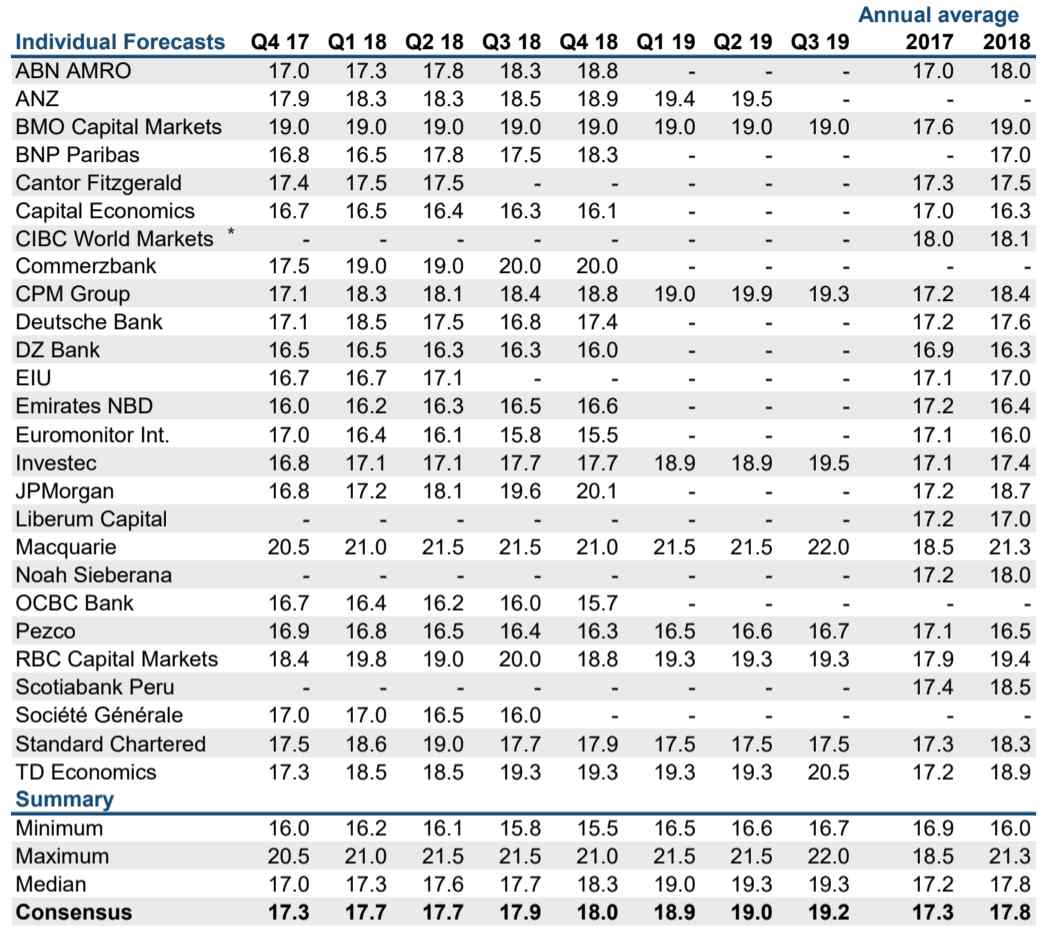

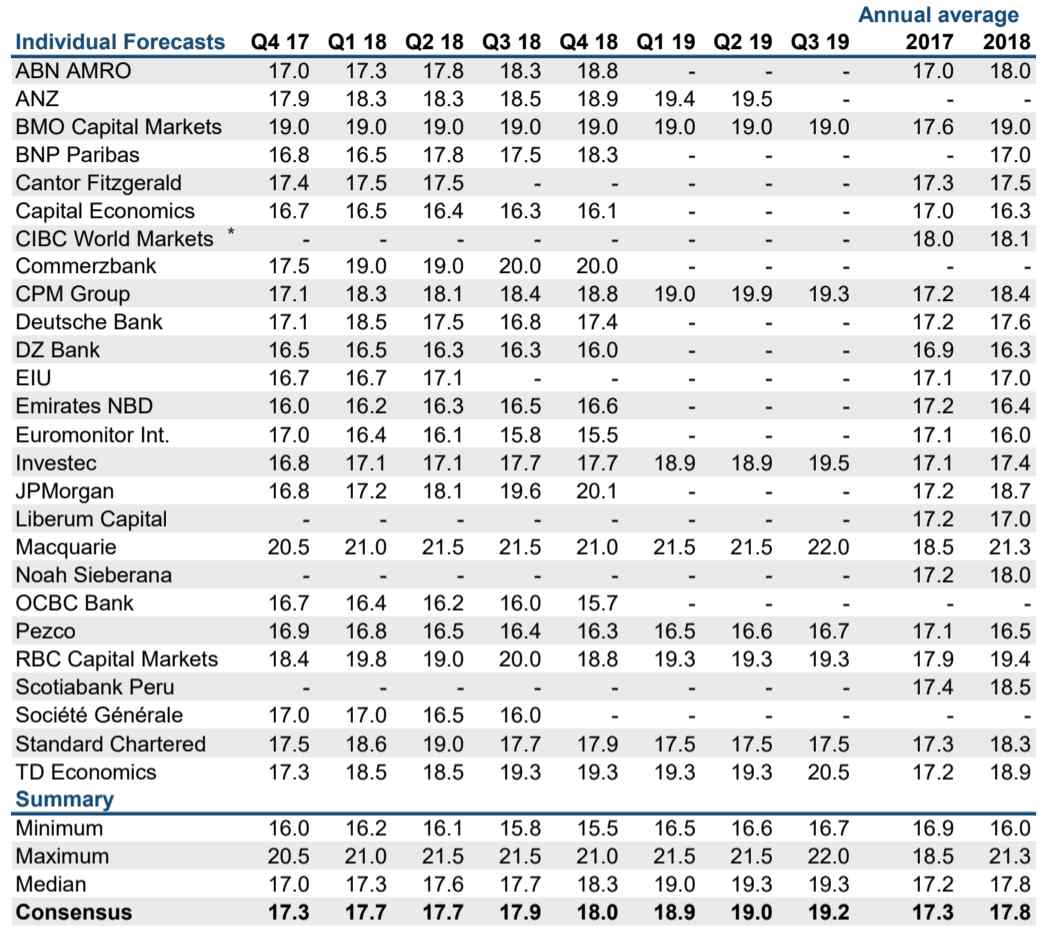

Voor 2018 verwachten verschillende analisten een hogere prijs. Volgens Metals Focus zal zilver volgend jaar een gemiddelde prijs noteren van $20,60 per troy ounce. Dat is een stijging van 30% ten opzichte van de huidige prijs van $15,75 per troy ounce. Verschillende experts die werden ondervraagd door FocusEconomics zijn het erover eens. In een onlangs gepubliceerd rapport somt het bedrijf prognoses op van meer dan 20 verschillende bedrijven.

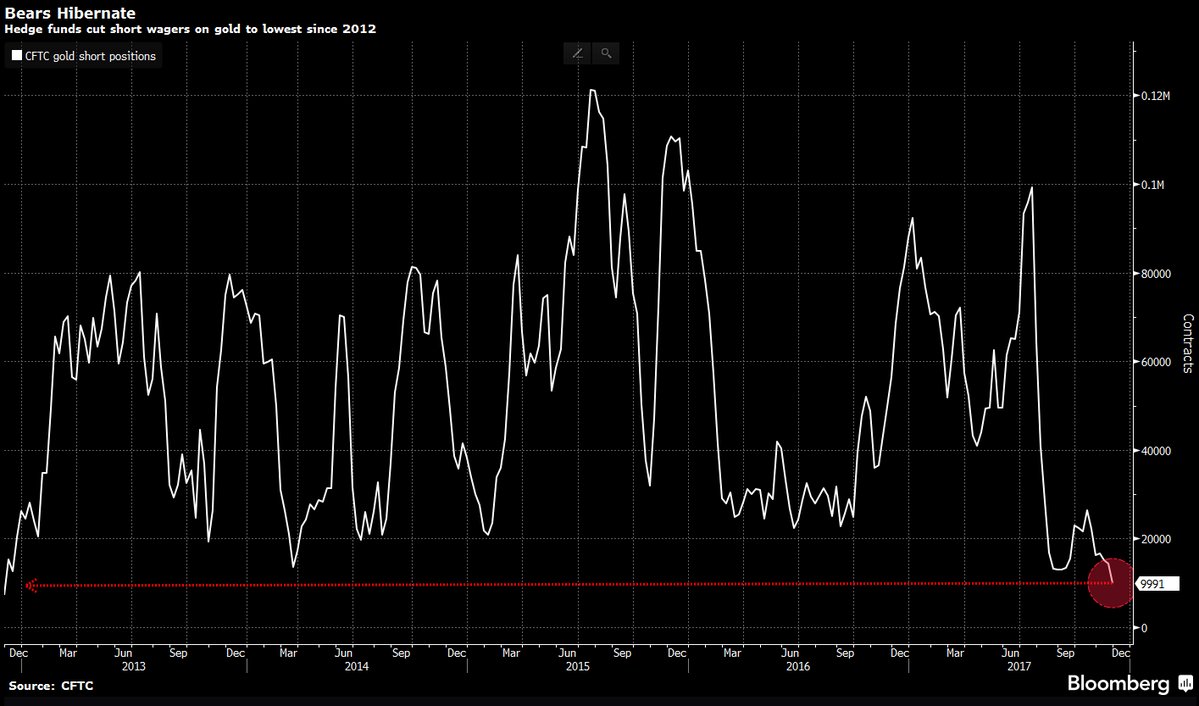

Bart Melek, hoofd commodity-strategie bij TD Securities verwacht een stijgende goud- en zilverprijs wegens een teleurstellend Fed beleid. Volgens TD Economics zal de centrale bank niet aan haar verwachtingen kunnen voldoen waardoor goud én zilver zullen stijgen. Het bedrijf verwacht dat zilver gemiddeld $18,50 per troy zal noteren over de eerste de helft van 2018 en $19,25 per troy ounce in de tweede helft van het jaar.

“Underperforming silver is set to shine as gold improves amid still low real rates, firm demand, weak supply and higher [volatility]”

– TD Securities – Bart Melek

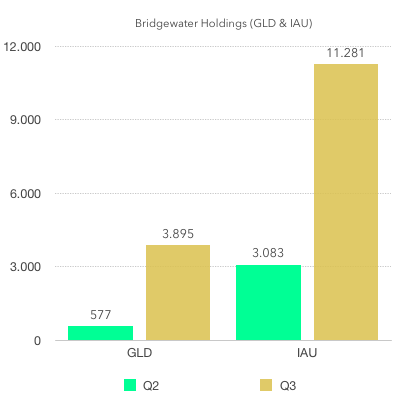

TD Securities merkt op dat het verwacht dat de prijzen voor zowel goud als zilver de komende 12 maanden naar verwachting zullen stijgen. De firma ziet beleggers volgend jaar ook edelmetalen kopen als afdekking voor aandelen die een correctie zullen zien in 2018.

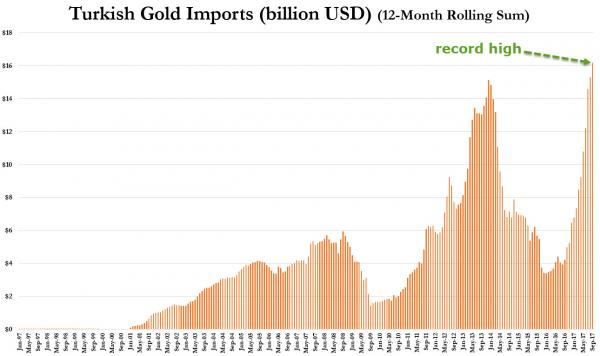

Ook Frank Holmes van de firma US Global Investors, suggereert in een interview dat een stijgende goudprijs positief zal uitpakken voor de zilverprijs. “When gold goes to $1,350 per ounce you’ll get a quantum leap in silver. Silver always has sort of a catch up, and all of a sudden it’s the best-performing [metal]”

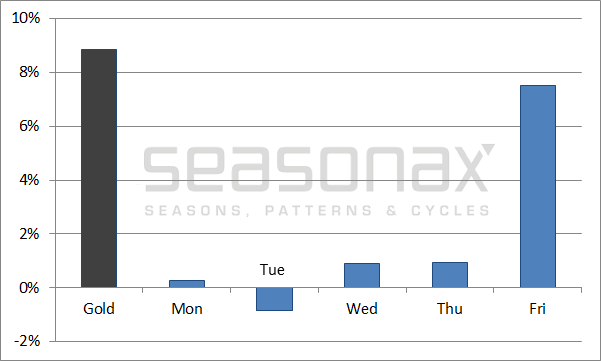

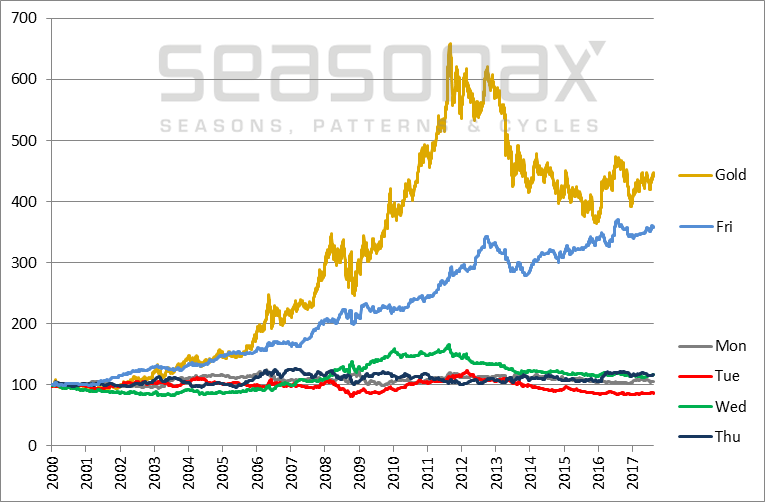

In deel 2 van het vooruitzicht kijken we naar een opmerkelijk patroon van de zilverprijs in de afgelopen aantal jaren..