Koopkracht goud

Ook investeren?

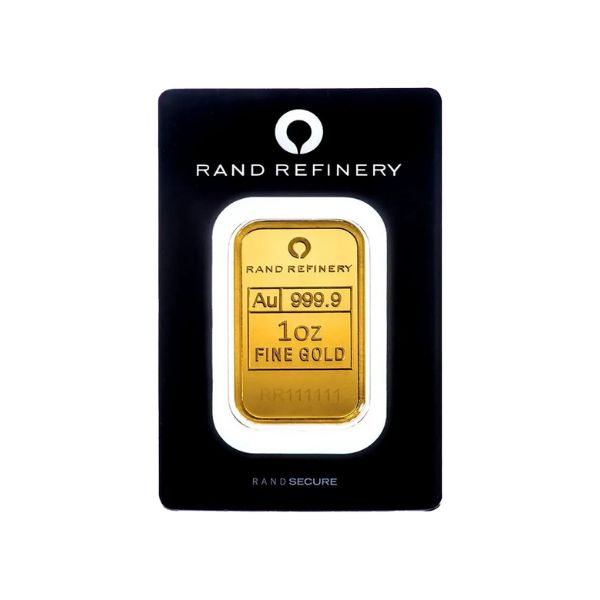

Goud

Munten en baren

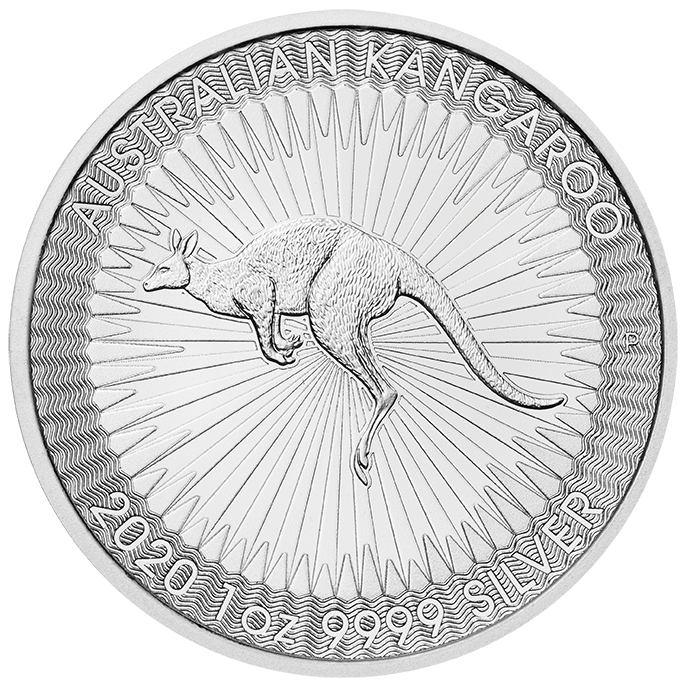

Zilver

Munten en baren

Palladium

Munten en baren

Platina

Munten en baren

Auteur

Dit artikel is geschreven door onze redactie.

Andere artikelen die u wellicht interessant vind

Nieuws

Verbod op contante betalingen boven €3.000 vanaf april 2025

Vanaf april 2025 komt er een verbod in Nederland op contante betalingen boven de €3.000. Dit is een aanzienlijke verlaging ten opzichte van de huidige grens van €10.000. De Tweede Kamer wil met deze nieuwe wet de strijd tegen financiële criminaliteit, zoals witwassen en terrorismefinanciering, aangaan.

Strijd tegen witwassen en fraude

Het verbod op contante betalingen boven de €3.000 geldt voor alle transacties waarbij goederen of diensten worden gekocht. Dit betekent dat producten zoals auto’s, goudbaren of kunst niet meer volledig in contanten mogen worden betaald als het bedrag boven de limiet van €3.000 ligt. Betalingen moeten in dat geval via bankoverschrijvingen of andere elektronische methoden worden gedaan. Ondernemingen die de nieuwe regels overtreden, kunnen hoge boetes verwachten.

“We moeten ervoor zorgen dat criminelen geen gebruik kunnen maken van contante betalingen om onder de radar te blijven,” zegt een woordvoerder van het ministerie van Financiën. “Deze nieuwe wet helpt ons bij het traceren van geldstromen en het voorkomen van fraude.”

Europese ontwikkelingen

Nederland volgt hiermee een Europese trend, waarbij meerdere landen al beperkingen hebben opgelegd aan contante betalingen om witwaspraktijken en andere illegale activiteiten te bestrijden. Zo hebben landen als Frankrijk, Italië en België al soortgelijke limieten ingesteld.

De invoering van het verbod op contante betalingen boven €3.000 gaat officieel in op 1 april 2025. Nu moet de Eerste Kamer zich erover buigen. Wanneer zij ook akkoord gaan met het nieuwe voorstel gaat de wet naar verwachting op 31 maart 2025 in en zijn grote cash betalingen vanaf april 2025 dus verboden.

Nieuws

Saoedi-Arabië maakt einde aan 50-jarige petrodollardeal met de VS

Saoedi-Arabië heeft besloten zijn 50-jarige petrodollardeal met de Verenigde Staten, die op zondag 9 juni afliep, volgens berichten in de media, niet te verlengen. Deze overeenkomst, oorspronkelijk ondertekend op 8 juni 1974, was een belangrijk onderdeel van de wereldwijde economische invloed van de VS en de dollar.

De stap maakt deel uit van een bredere trend onder sommige landen om hun afhankelijkheid van de dollar voor internationale handel te verminderen. De Saoedische minister van Financiën, Mohammed Al-Jadaan, verklaarde dat het koninkrijk openstaat voor besprekingen over handelsafrekeningen in verschillende andere valuta’s, waaronder de euro, de Chinese yuan en de Saoedische riyal, naast de Amerikaanse dollar.

Deze verschuiving maakt deel uit van een grotere de-dollariseringstrend, waarbij landen zoals China en leden van de BRICS (Brazilië, Rusland, India, China en Zuid-Afrika) op zoek zijn naar alternatieven voor het dollar-gedomineerde financiële systeem. De drijfveren achter deze bewegingen zijn onder andere het verminderen van de economische invloed van de VS en het vinden van meer rechtvaardige handelssystemen die niet onevenredig in het voordeel zijn van rijkere naties.

China speelt hierbij een significante rol. Als de grootste handelspartner van Saoedi-Arabië, heeft China aangedrongen op olieverhandelingen in de eigen valuta, de yuan. Dit initiatief is onderdeel van China’s bredere strategie om de yuan te internationaliseren en de afhankelijkheid van de dollar te verminderen. Deze ontwikkeling wijst op een mogelijke verschuiving in het mondiale financiële landschap, met gevolgen voor internationale handel, edelmetalen en economische machtsdynamiek.

Nieuws

“Vraag naar goud vanuit Azië blijft sterk dit jaar”

Aziatische kopers van goud blijven enthousiast om meer van het edelmetaal aan te schaffen, zelfs terwijl de prijzen op hoge niveaus blijven, gedreven door geopolitieke en macro-economische onzekerheden.

Bezoekers van de Asia Pacific Precious Metals Conference in Singapore deze week waren enthousiast over de vooruitzichten voor goud, waarbij ze verwachten dat de vraag in de regio sterk zal blijven. Dit ondanks een recordbrekende rally die sinds begin dit jaar een stijging van 20% heeft aangewakkerd, waardoor de prijzen boven de $2.300 per ounce zijn gestegen.

“De verandering in sentiment heeft duidelijk nieuwe hogere prijzen gebracht — en dat bracht mensen terug,” zei Rhona O’Connell, hoofd marktanalyse bij StoneX Financial Ltd., aan de zijlijn van de conferentie. Maar “het is niet alleen een reactie op de prijs, het is een reactie op wat de prijs in de eerste plaats heeft aangedreven, namelijk onzekerheid en het concept van risico.”

Verkiezingen in ruim 40 landen dit jaar

Met meer dan 40 landen die dit jaar verkiezingen houden, was politiek risico een belangrijk thema op de Asia Pacific Precious Metals Conference. Angst over de verslechterende toestand van grote economieën, met name China, en een daling van de lokale valuta’s vergroten ook de aantrekkingskracht van goud, zelfs als dit het metaal duurder maakt voor de meeste kopers.

China blijft de dominante detailhandelsmarkt in Azië en daagt financiële centra zoals Londen en New York uit als de belangrijkste drijver van de goudprijs. Het metaal heeft een lange geschiedenis in China als spaarmiddel en het land is de grootste consument en leidende producent. Dit wordt nu versterkt door de onrust op de lokale vastgoed- en aandelenmarkten.

De Chinese markt is “waarschijnlijk de grootste drijvende kracht in prijsbepaling op dit moment,” zei Ruth Crowell, CEO van de London Bullion Market Association. “De groei in termen van vraag naar goud in Azië zal blijven doorgaan.”

De LBMA breidt haar aanwezigheid in Azië uit, waar het een enorme groei heeft gezien in nieuwe leden, waaronder banken, handelaren en goede raffinaderijen, zei Crowell.

Elders in Azië was er enige afzwakking van de vraag in India tussen maart en april, maar de vraag is teruggekeerd aangezien juweliers tijdens het festivalseizoen hogere verkopen zien in vergelijking met het voorgaande jaar, volgens de World Gold Council.

In kleinere markten zoals Vietnam is de vraag sterk, met een verwachte stijging van de consumptie in de eerste helft van het jaar met 10% op jaarbasis, aldus Huynh Trung Khanh, vicevoorzitter van de Vietnam Gold Traders Association.

Wat de Aziatische vraag betekent voor goud kopen in Nederland

De aanhoudende interesse in goud vanuit landen als China en India zorgt voor een stevige internationale vraag naar fysiek edelmetaal. Deze trend beïnvloedt niet alleen de wereldwijde goudprijs, maar kan ook lokaal gevolgen hebben. Voor Nederlandse beleggers betekent dit dat de kans bestaat dat schaarste of prijsfluctuaties zich sneller voordoen, zeker bij fysieke producten zoals gouden munten of baren.

Wie overweegt om goud te kopen als een manier om vermogen te beschermen, doet er goed aan dit soort wereldwijde ontwikkelingen in het oog te houden. De stijgende vraag in Azië bevestigt dat goud wereldwijd gezien nog altijd als een betrouwbare waardeopslag wordt beschouwd.

Analyse

7 Goede Redenen om Goud te Bezitten

Elke investeerder heeft zijn eigen redenen om specifieke investeringen te kiezen. Goud kopen kan beleggers een bescherming bieden tegen inflatie en economische onzekerheid. Het kan ook een beleggingsportefeuille diversifiëren, waardoor het algehele risico wordt verminderd vanwege de potentieel lage correlatie met andere activaklassen. Bovendien behoudt goud zijn intrinsieke waarde in de loop van de tijd, waardoor het vermogen in verschillende economische omstandigheden behouden blijft, aangezien het in diverse industrieën wordt gebruikt.

Hieronder staan zeven praktische redenen om het bezit van fysiek goud te overwegen.

Een Geschiedenis van Waardebehoud

In tegenstelling tot fiat geld of andere activa, heeft goud zijn waarde door de eeuwen heen behouden. Mensen zien goud als een manier om hun rijkdom van de ene generatie op de andere door te geven en te behouden. Sinds de oudheid waarderen mensen de unieke eigenschappen van het edelmetaal. Goud wordt wereldwijd gerespecteerd om zijn waarde en rijke geschiedenis, die door diverse culturen duizenden jaren lang is erkend. Munten met goud verschenen rond 550 v.Chr., tijdens de heerschappij van koning Croesus van Lydië.

Door de eeuwen heen zijn mensen goud blijven bezitten om diverse redenen. Samenlevingen en economieën hebben altijd waarde gehecht aan goud, waardoor de waarde ervan behouden is gebleven. Het is het metaal waar we op terugvallen als andere vormen van valuta niet werken, wat betekent dat het altijd enige waarde heeft als vermogensverzekering in moeilijke tijden. Het heeft ook praktische toepassingen in technologie, tandheelkunde en diverse andere industrieën.

Redenen om Goud te Bezitten

Laten we enkele van de belangrijkste redenen om goud te bezitten bekijken. Deze lijst is willekeurig en weerspiegelt niet noodzakelijk het belang van de reden.

- Zwakheid van de Amerikaanse Dollar

Hoewel de Amerikaanse dollar een van ’s werelds belangrijkste reservevaluta’s is, leidt een waardedaling van de dollar ten opzichte van andere valuta’s — zoals gebeurde van 1998 tot 2008 — vaak ertoe dat mensen de veiligheid van goud opzoeken, wat de goudprijzen ten goede komt. De goudprijs verdrievoudigde bijna tussen 1998 tot 2008, toen deze de mijlpaal van $1.000 per ounce in het begin van 2008 bereikte. Ook nu met de opkomst van de BRICS landen en de samenwerking tussen dit nieuwe economische blok staat de Amerikaanse dollar immens onder druk. Veranderingen in de Amerikaanse dollar kunnen om verschillende redenen plaatsvinden over diverse tijdsperioden; naarmate de waarde schommelt, kan ook de vraag naar goud veranderen. - Inflatiebescherming

Goud kan een bescherming tegen inflatie zijn omdat de prijs ervan de neiging heeft te stijgen wanneer de kosten van levensonderhoud toenemen. Beleggers kunnen periodiek zien dat de goudprijzen stijgen tijdens jaren van hoge inflatie. Dit komt omdat wanneer fiatgeld zijn koopkracht verliest door inflatie, goud in die valuta-eenheden geprijsd wordt en dus de neiging heeft om samen met alles te stijgen. Bovendien wordt goud gezien als een goede waardeopslag, dus mensen kunnen aangemoedigd worden goud te kopen wanneer ze geloven dat hun lokale valuta waarde verliest. - Bescherming tegen Deflatie

Deflatie wordt gedefinieerd als een periode waarin prijzen dalen, de bedrijfsactiviteit vertraagt en de economie wordt belast door overmatige schulden. Dit is wereldwijd niet meer gezien sinds de Grote Depressie van de jaren 1930 (hoewel er na de financiële crisis van 2008 in sommige delen van de wereld een kleine mate van deflatie optrad). Tijdens de Depressie steeg de relatieve koopkracht van goud enorm, terwijl andere prijzen sterk daalden. Dit komt omdat mensen ervoor kozen contant geld te hamsteren, en de veiligste plaats om contant geld op dat moment te bewaren was in gouden baren, gouden munten en gouden sieraden. - Geopolitieke Onzekerheid

Goud behoudt zijn waarde niet alleen in tijden van financiële onzekerheid, maar ook in tijden van geopolitieke onzekerheid. Het wordt vaak de “crisisgrondstof” genoemd omdat mensen naar de relatieve veiligheid ervan vluchten wanneer de spanningen in de wereld toenemen. In dergelijke tijden presteert goud vaak beter dan andere investeringen. De prijs stijgt vaak het meest wanneer het vertrouwen in regeringen laag is. Momenteel zijn er diverse ‘brandhaarden’ aanwezig die zorgen voor een zeer gespannen geopolitiek veld waaronder de oorlog in Oekraïne, de situatie in het Midden-Oosten en het Taiwan vraagstuk in Azië. - Aanbodbeperkingen

Veel van het aanbod van goud op de markt sinds de jaren 1990 is afkomstig van de verkoop van goudstaven/goudbaren uit kluizen van diverse centrale banken. Deze verkoop door centrale banken vertraagde sterk in 2008. Tegelijkertijd daalde de productie van nieuw gewonnen goud uit mijnen sinds 2000. Volgens BullionVault daalde de jaarlijkse goudproductie tot 2.444 metrische ton in 2007 van 2.573 metrische ton in 2000. Sindsdien heeft de goudproductie een decennium van groei doorgemaakt, met een piek van 3.300 metrische ton in 2018 en 2019 voordat het opnieuw piekte tot 3.644 metrische ton in 2023. - Toenemende Vraag

In voorgaande jaren heeft de toegenomen welvaart van opkomende markteconomieën de vraag naar goud verhoogd. In veel van deze landen is goud een integraal onderdeel van de cultuur. In China, waar goudstaven een traditionele vorm van sparen zijn, is de vraag naar goud enorm gestegen. India is de op een na grootste goudconsument ter wereld; het heeft daar vele toepassingen, waaronder sieraden. Als zodanig is het Indiase bruiloftseizoen (Diwali) in oktober traditioneel de tijd van het jaar die de hoogste wereldwijde vraag naar goud stimuleert. De vraag naar goud is ook toegenomen onder beleggers. Velen beginnen grondstoffen, met name goud, te zien als een beleggingscategorie waarin fondsen moeten worden toegewezen. - Portefeuille Diversificatie

De sleutel tot diversificatie is het vinden van investeringen die niet nauw met elkaar gecorreleerd zijn. Goud heeft historisch gezien een negatieve correlatie met aandelen en andere financiële instrumenten. Recente geschiedenis bevestigt dit:- De late jaren 1970 waren geweldig voor goud maar verschrikkelijk voor aandelen.

- De jaren 1970 en 1980 waren geweldig voor goud maar verschrikkelijk voor aandelen.

- De late jaren 1990 en midden jaren 2000 waren uitstekend voor aandelen maar slecht voor goud.

Hoe Investeren in Goud

Een van de veiligste en handigste manieren om in goud te investeren is door goudstaven en munten te kopen. Deze methode wordt geprefereerd door degenen die de voorkeur geven aan tastbare activa boven iets elektronisch zoals een ETF-aandeel. Fysiek goud kan worden gekocht in de vorm van staven of munten, hoewel je rekening moet houden met kosten en overwegingen voor het opslaan van dergelijke goederen. Wij leveren diverse gouden baren en munten aan die al beschikbaar zijn vanaf 1 gram. Het gros van alle gouden munten en baren die wij leveren bevatten .9999 (24 karaats) fijn goud en worden geslagen door diverse erkende munthuizen verspreid over de hele wereld.

Waarom Zou Ik Investeren in Goud?

Er zijn veel redenen om te overwegen goud aan je beleggingsportefeuille toe te voegen. Het edelmetaal heeft een geschiedenis van het behouden van zijn waarde, waardoor goud een nuttige bescherming tegen inflatie is. Goudprijzen hebben de neiging te stijgen wanneer de Amerikaanse dollar ondermaats presteert of tijdens tijden van economische en politieke onzekerheid. Ten slotte kan goud een belangrijk niveau van diversificatie aan je portefeuille bieden, aangezien goudprijzen historisch gezien een negatieve correlatie met andere activaklassen hebben laten zien.

Wat Bepaalt de Prijs van Goud?

Goudprijzen kunnen op korte termijn volatiel zijn, maar het metaal heeft zijn waarde op de lange termijn behouden. Over het algemeen hangen bewegingen in de goudprijs af van vraag, aanbod en beleggersgedrag. Omdat het metaal vaak wordt gebruikt als bescherming tegen inflatie, kunnen het tempo van inflatie en de marktverwachtingen voor toekomstige inflatieniveaus invloed hebben op de goudprijzen. Bovendien kunnen verslechterende economische omstandigheden de goudprijzen versterken omdat het metaal wordt gezien als een relatief veilige investering in moeilijke tijden.

Wat is het Verschil Tussen 24k, 22k en 18k Goud?

Het verschil zit in het goudgehalte: 24k is puur goud, 22k bevat 91,67% goud en 18k bevat 75% goud, met de rest zijnde andere metalen.

Waarom is Goud Waardevol?

Goud is waardevol vanwege zijn zeldzaamheid, duurzaamheid en historische betekenis als ruilmiddel en waardeopslag. Het behoudt zijn waarde tijdens economische turbulentie, en beleggers waarderen het potentieel als veilige haven. Het wordt ook gebruikt in sieraden en elektronica, dus er zijn enkele praktische toepassingen van goud.

Conclusie

Goud zou een belangrijk onderdeel van een gediversifieerde beleggingsportefeuille moeten zijn omdat de prijs ervan stijgt als reactie op gebeurtenissen die de waarde van papieren investeringen, zoals aandelen en obligaties, doen dalen. Hoewel de goudprijs op korte termijn volatiel kan zijn, heeft het altijd zijn waarde op de lange termijn behouden. Door de jaren heen heeft goud gediend als bescherming tegen inflatie en de erosie van grote valuta’s, en is het dus een investering die het overwegen waard is.

Disclaimer: Dit artikel is uitsluitend bedoeld voor informatieve doeleinden en vormt geen beleggingsadvies. Er kunnen geen rechten aan worden ontleend. Raadpleeg een financieel adviseur voordat u investeringsbeslissingen neemt.

NieuwsArtikelen

Primeur: Griekenland leent tegen een negatieve rente

Voor het eerst is Griekenland toegetreden tot de landen die lenen tegen een negatieve rente, waarbij investeerders betalen om geld uit te lenen. De Grieken krijgen voor een lening van drie maanden, een negatieve rente van -0,02 procent. Woensdag haalde Athene 487,5 miljoen euro op met een kortetermijnlening.

De negatieve rente voor de Grieken is een behoorlijk verschil met de situatie van het land enkele jaren geleden. In 2010 werd Griekenland nog van een faillissement gered door ingrijpen van het Internationaal Monetair Fonds (IMF) en Europese landen.

Door de onzekere economische tijden is de vraag naar overheidsobligaties groot. Hierdoor profiteren ook de Grieken van deze vraag en krijgen zij een dergelijke rente.

NieuwsArtikelen

Lunar Pig 1/2 troy ounce gouden munt 2019

Lunar Pig 1/2 troy ounce gouden munt 2019

De nieuwste munt uit het huis van de Australische Perth Mint, de Lunar Pig 1/2 troy ounce gouden munt 2019. Het nieuwste dier dat afgebeeld is op de Lunar serie van de Perth Mint is het varken. Dit als eerbetoon aan het Chinese nieuwjaar. De serie is erg populair vanwege de afbeeldingen waarop het Chinese dier van het jaar te zichtbaar is. In 2018 was dit nog de Hond.

De huidige Lunar II series die in 2008 is begonnen is dit jaar toe aan zijn laatste dier uit het Chinese dierenriem. De Lunar II series begon in 2008 en zal in 2019 eindigen met het jaar van het varken.

Op de voorzijde van de munt is een varken afgebeeld en het Chinese teken van het varken. Op de achterzijde is een portret afgebeeld van Queen Elizabeth II uit 1998.

Deze munt is niet alleen geliefd bij verzamelaars, maar ook bij beleggers die geïnteresseerd zijn in goud kopen, vanwege de waardevaste eigenschappen van goud en het beperkte aantal beschikbare exemplaren.