Zilver is uitstekend geschikt als eerste edelmetaalinvestering voor beginners. De lagere instapdrempel, betaalbaarheid per eenheid en praktische voordelen maken zilver toegankelijker dan goud. Beginners kunnen met kleinere bedragen starten en geleidelijk ervaring opbouwen. Wel brengt zilver specifieke kosten en risico’s met zich mee die u moet begrijpen voordat u begint.

Waarom kiezen beginners voor zilver als eerste edelmetaalinvestering?

Zilver biedt beginners een toegankelijke introductie tot edelmetaal investeren door de lagere prijs per eenheid vergeleken met goud. Waar een troy ounce goud duizenden euro’s kost, betaalt u voor zilver tientallen euro’s. Dit maakt het mogelijk om met een beperkt budget te beginnen en geleidelijk uw positie uit te bouwen.

De praktische voordelen voor nieuwe investeerders zijn aanzienlijk. U kunt verschillende vormen uitproberen, van munten tot kleine baren, zonder grote financiële verplichtingen aan te gaan. Dit geeft u de mogelijkheid om vertrouwd te raken met aspecten zoals opslag, verzekering en verkoop voordat u grotere investeringen overweegt.

Zilver kent ook een sterke industriële vraag naast de beleggingsvraag. Deze dubbele vraag zorgt voor een stabiele basis, wat beginners vertrouwen geeft in hun eerste edelmetaalinvestering. De markt is bovendien liquide genoeg voor particuliere investeerders om relatief eenvoudig in en uit te stappen.

Wat zijn de belangrijkste voordelen van investeren in zilver?

Inflatiebescherming vormt het belangrijkste voordeel van zilver als investering. Historisch gezien behoudt zilver koopkracht tijdens periodes van geldontwaarding. Wanneer traditionele valuta onder druk staan, zoeken investeerders vaak hun toevlucht in fysieke edelmetalen zoals zilver.

De industriële vraag naar zilver blijft groeien door toepassingen in zonnepanelen, elektronica en medische apparatuur. Deze vraag is minder conjunctuurgevoelig dan de beleggingsvraag, wat zorgt voor een stevige basis onder de zilverprijs. Portefeuillediversificatie is een ander belangrijk voordeel, omdat zilver vaak anders reageert op marktomstandigheden dan aandelen of obligaties.

Fysieke waardeopslag betekent dat u daadwerkelijk eigenaar bent van een tastbaar goed. Bij gealloceerde opslag blijft het zilver juridisch uw eigendom, zelfs bij faillissement van de bewaarder. Deze zekerheid is waardevol in onzekere economische tijden en geeft u controle over een deel van uw vermogen buiten het traditionele financiële systeem.

Welke risico’s brengt investeren in zilver met zich mee?

Prijsvolatiliteit is het grootste risico bij investeren in zilver. Zilver kent grotere prijsschommelingen dan goud, wat betekent dat uw investering op korte termijn aanzienlijk kan fluctueren. Deze volatiliteit kan stressvolle momenten opleveren voor beginnende investeerders die nog niet gewend zijn aan deze bewegingen.

Opslaguitdagingen vormen een praktisch risico. Zilver neemt meer ruimte in beslag per waarde-eenheid dan goud, wat hogere opslagkosten betekent. Professionele opslag kost ongeveer 0,9–1,0% per jaar over de waarde, terwijl thuisopslag veiligheidsrisico’s met zich meebrengt. Btw van 21% bij aankoop drukt extra op het rendement en moet u terugverdienen via prijsstijging.

Liquiditeitsoverwegingen spelen ook een rol. Hoewel zilver liquide is, kent het een grotere spread tussen aan- en verkoopprijzen dan goud. Bij onmiddellijke verkoop verliest u een deel van de waarde aan deze spread. Marktfactoren zoals schommelingen in de industriële vraag kunnen bovendien onverwachte prijsbewegingen veroorzaken die uw timing beïnvloeden.

Hoe begint u in de praktijk met investeren in zilver?

Begin met het bepalen van uw budget en welk percentage van uw vermogen u in zilver wilt investeren. Financiële experts adviseren doorgaans 5–10% van het totale portfolio in edelmetalen. Start klein om ervaring op te doen voordat u grotere bedragen investeert.

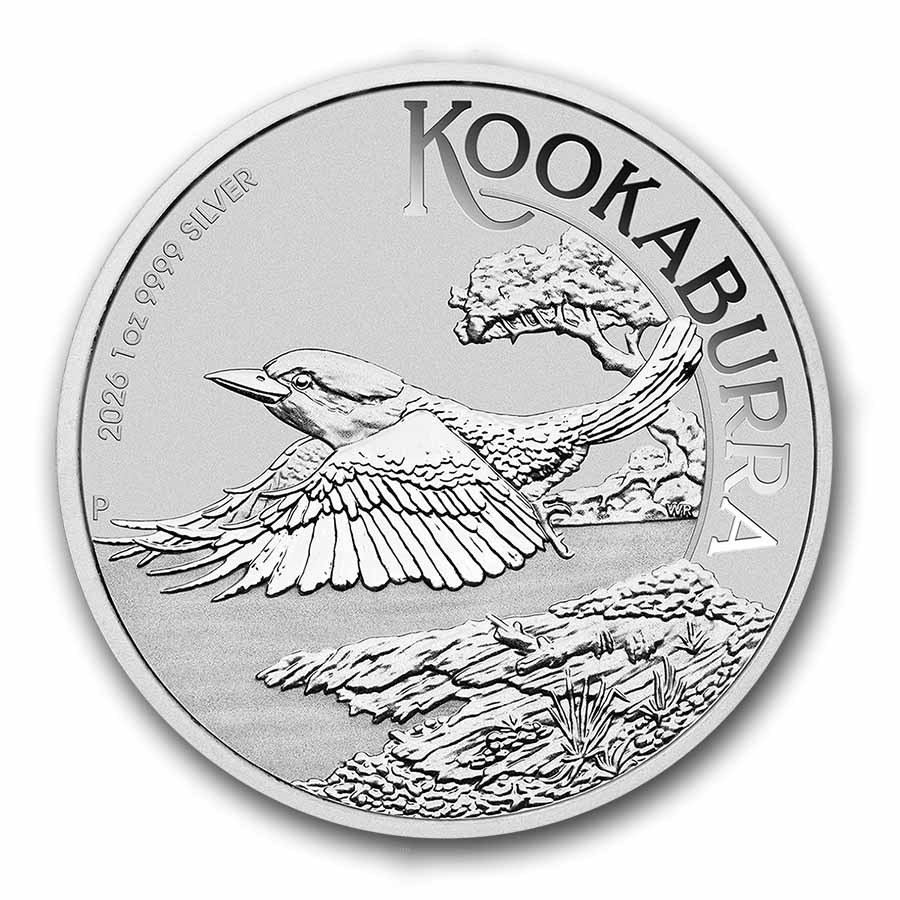

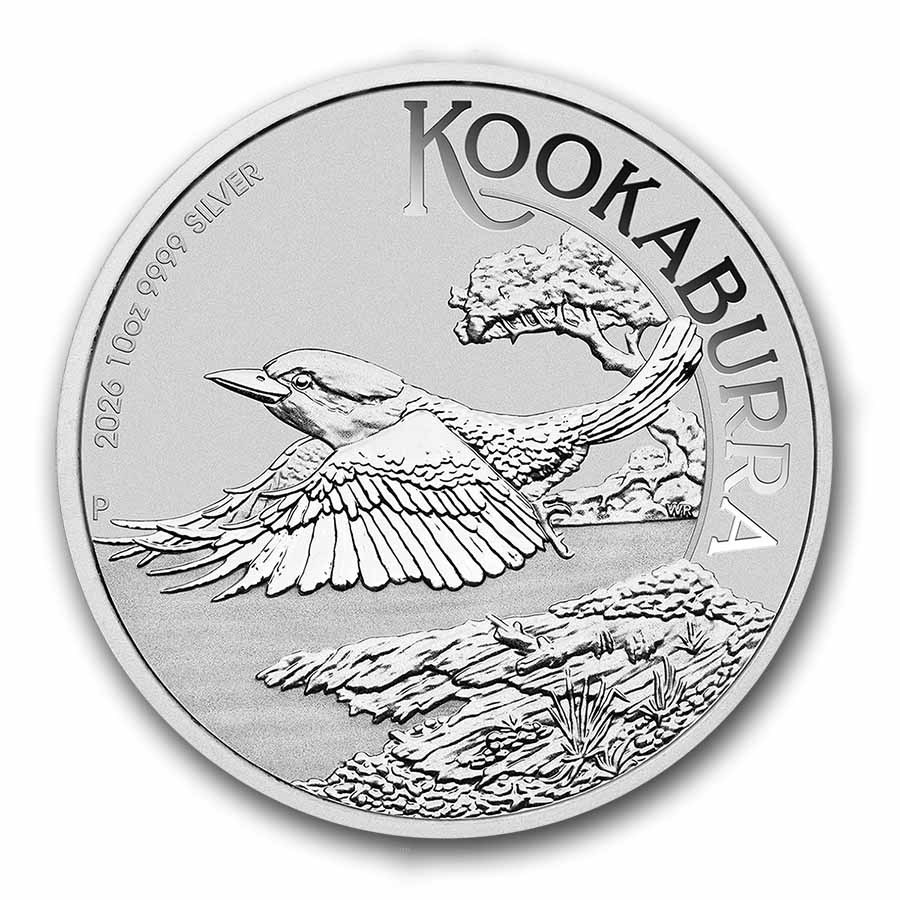

Kies voor erkende zilvermunten of -baren van gerenommeerde producenten. Populaire opties zijn zilveren Maple Leafs, American Eagles of Philharmoniker-munten. Deze zijn breed geaccepteerd en gemakkelijk te verhandelen. Let bij aankoop op de premie boven de zilverprijs en vergelijk verschillende aanbieders.

Regel veilige opslag voordat u koopt. Professionele opslag via gespecialiseerde bedrijven biedt verzekering en beveiliging, maar kost jaarlijks geld. Bankkluizen zijn een alternatief, waarbij de inhoud uw eigendom blijft. Voor kleinere hoeveelheden kunt u thuisopslag overwegen met een goede kluis en een aangepaste verzekering.

Houd rekening met belastingverplichtingen. In Nederland valt zilver onder box 3 (vermogensbelasting) en moet u de waarde op 1 januari opgeven in uw aangifte. De vrijstelling bedraagt € 50.650 voor alleenstaanden en € 101.300 voor partners in 2024. Voor meer informatie over beleggen in zilver en praktische begeleiding bij uw eerste stappen kunt u contact opnemen met ervaren specialisten.

Zilver biedt beginners een uitstekende introductie tot edelmetaal investeren, mits u de kosten en risico’s begrijpt. De lagere instapdrempel en praktische voordelen maken het toegankelijk, terwijl de inflatiebescherming en portefeuillediversificatie waardevolle voordelen bieden. Start klein, regel goede opslag en bouw geleidelijk ervaring op voor succesvolle zilverinvesteringen.

Disclaimer Dit artikel biedt algemene informatie en is geen financieel advies. Beleggen brengt risico’s met zich mee. Raadpleeg een adviseur voor persoonlijk financieel advies.

Veelgestelde vragen

Wat is het minimumbedrag om te beginnen met zilver investeren?

Er is geen officieel minimumbedrag, maar praktisch gezien kunt u al beginnen met €50-100. Dit is genoeg voor een kleine zilveren munt of een fractie van een ounce. Begin klein om ervaring op te doen met opslag en marktbewegingen voordat u grotere bedragen investeert.

Hoe weet ik of mijn zilver echt is en van goede kwaliteit?

Koop alleen bij erkende dealers die certificaten verstrekken. Kies voor bekende munten zoals Maple Leafs of American Eagles die officiële keurmerken hebben. Vermijd onbekende merken of verdacht goedkope aanbiedingen. Bij twijfel kunt u zilver laten testen door een specialist.

Wanneer is het beste moment om zilver te verkopen?

Verkoop niet impulsief bij korte prijsdalingen. Plan uw verkoop wanneer u uw doelstellingen bereikt of uw portfolio moet herbalanceren. Houd rekening met de spread tussen aan- en verkoopprijzen en verkoop bij voorkeur wanneer de zilverprijs relatief hoog staat ten opzichte van het historische gemiddelde.

Kan ik zilver ook digitaal bezitten zonder fysieke opslag?

Ja, u kunt investeren in zilver-ETF's of gealloceerd zilver bij professionele bewaarders. Dit vermijdt opslagproblemen en btw-kosten, maar u bezit het zilver niet fysiek. Voor beginners die de voordelen van edelmetalen willen zonder opslaguitdagingen kan dit een goede optie zijn.