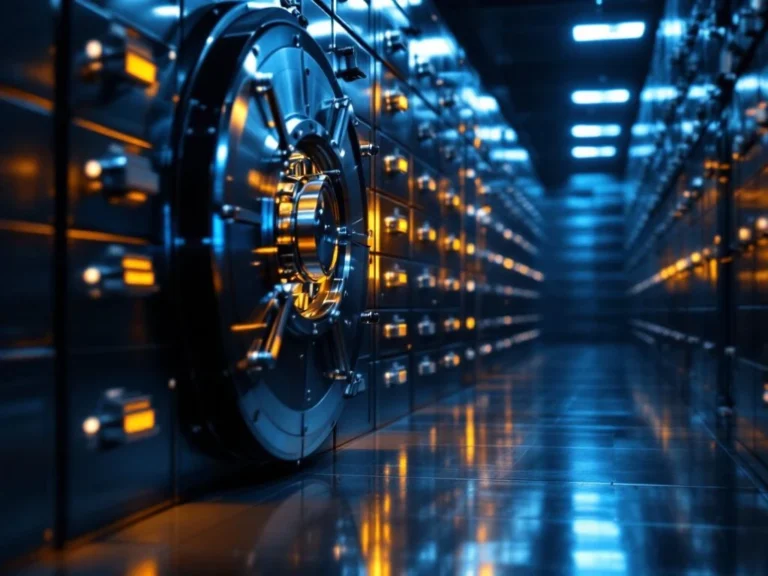

Professionele goudopslag bij een edelmetaalbedrijf betekent dat uw fysieke edelmetalen worden bewaard in gespecialiseerde, zwaar beveiligde kluizen met volledige verzekeringsdekking. Het metaal wordt op uw naam opgeslagen en blijft 100% uw eigendom, gescheiden van de bedrijfsmiddelen van het opslagbedrijf. Deze service biedt een hogere mate van veiligheid dan thuisopslag en omvat toegangscontrole, professionele bewaking en eenvoudige in- en uitslag van uw edelmetalen.

Wat houdt professionele goudopslag precies in?

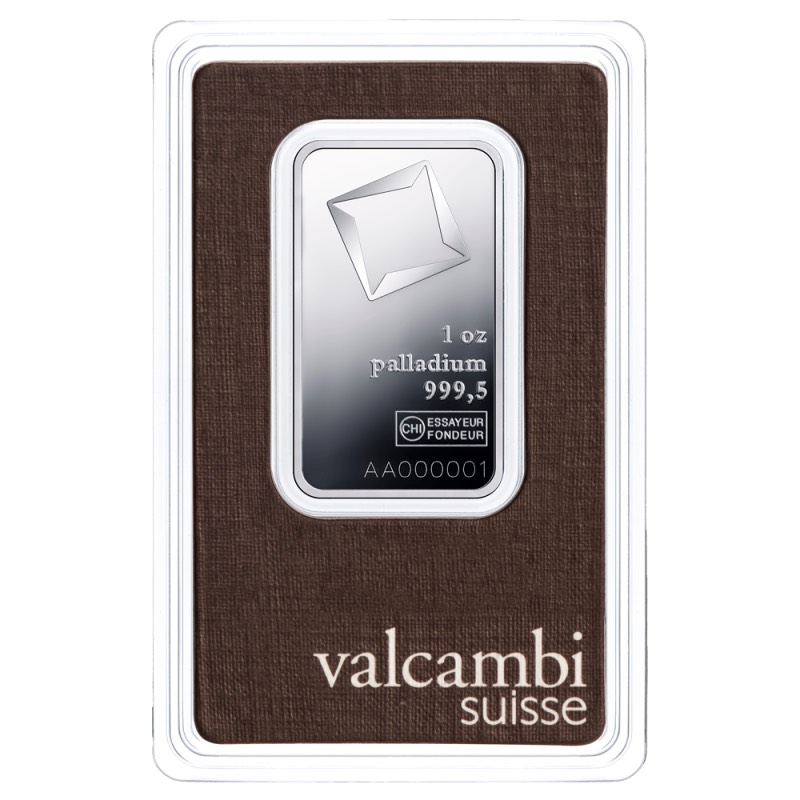

Professionele edelmetaalopslag is een gespecialiseerde dienst waarbij uw fysieke goud, zilver, platina en palladium worden bewaard in hoogbeveiligde kluizen die voldoen aan internationale veiligheidsnormen. Het onderscheidt zich van thuisopslag door professionele beveiliging, volledige verzekeringsdekking en gealloceerde opslag op uw naam.

Bij professionele opslag wordt uw edelmetaal volledig gealloceerd bewaard, wat betekent dat specifieke baren of munten op uw naam staan geregistreerd. Dit is cruciaal voor het eigendomsrecht: gaat het opslagbedrijf failliet, dan blijven uw munten juridisch van u omdat ze niet op de balans van de dealer staan. U hoeft niet mee te vechten met andere crediteuren, zoals bij pooled accounts wel het geval zou zijn.

Edelmetaalbedrijven bieden verschillende diensten rondom opslag. U kunt uw edelmetalen laten ophalen bij uw woning, ze op afspraak zelf langsbrengen of ze direct na aankoop laten opslaan. Bij verkoop kunt u ervoor kiezen het metaal te laten uitleveren of het direct vanuit de kluis te verkopen. De opslag vindt plaats in kluizen in Nederland en Zwitserland, waarbij Zwitserse opslag het voordeel biedt van btw-vrije opslag voor bepaalde metalen.

Hoe veilig is goudopslag bij een gespecialiseerd bedrijf?

Gespecialiseerde opslagfaciliteiten gebruiken beveiligingsmaatregelen die voldoen aan de hoogste internationale standaarden, zoals K10-classificatie. Deze kluizen beschikken over meerdere beveiligingslagen, geavanceerde toegangscontrole en 24/7 bewaking door professionele beveiligingsdiensten.

De fysieke beveiliging omvat dikke stalen wanden, tijdsloten, bewegingssensoren en cameratoezicht. Toegang tot de kluizen is strikt gereguleerd met biometrische identificatie en meervoudige autorisatie. Alleen geautoriseerd personeel heeft toegang, en elke beweging wordt geregistreerd en gemonitord.

Een cruciaal veiligheidsaspect is de allriskverzekering die standaard bij professionele opslag wordt geboden. Deze verzekering dekt diefstal, brand, natuurrampen en andere schades tot de volledige vervangingswaarde. Dit staat in schril contrast met huisverzekeringen, die kostbaarheden meestal slechts tot een beperkte waarde dekken en vaak uitsluitingen kennen voor grote hoeveelheden edelmetaal.

Betrouwbare opslagpartijen werken vaak met een stichting administratiekantoor of derdenrekening om klantactiva te beheren. Dit zorgt ervoor dat uw eigendom juridisch beschermd blijft, zelfs bij financiële problemen van het opslagbedrijf.

Wat kost professionele goudopslag en hoe wordt dit berekend?

Professionele goudopslag kost doorgaans 0,5% tot 0,7% per jaar over de marktwaarde voor goud. Voor zilver, platina en palladium liggen de tarieven hoger, rond 0,9% tot 1,0% per jaar, omdat deze metalen volumineuzer zijn per waarde-eenheid en hogere verzekerings- en handlingskosten meebrengen.

De kostenstructuur wordt beïnvloed door verschillende factoren. Het opslagvolume speelt een rol: grotere hoeveelheden kunnen soms profiteren van schaalvoordelen. De locatie is ook belangrijk: opslag in Nederland kan andere tarieven hebben dan opslag in Zwitserland. In de opslagfee is meestal de allriskverzekering inbegrepen, wat een aanzienlijke kostenpost zou zijn bij een zelfstandige verzekering.

Vergeleken met alternatieven biedt professionele opslag vaak een betere waarde. Een bankkluis kost enkele tientallen tot honderden euro’s per jaar, afhankelijk van het formaat, maar de inhoud is niet standaard verzekerd. Aanvullende verzekering via de bank of een verzekeraar kost extra per € 1.000 waarde. Thuisopslag lijkt gratis, maar vereist vaak kostbare aanvullende verzekering en biedt minder veiligheid.

Bij professionele opslag zijn er doorgaans geen extra in- of uitslagkosten. Het openen van een rekening en het in- en uitslaan van edelmetalen brengt € 0 aan kosten met zich mee, wat de totale kostenstructuur transparant en voorspelbaar maakt.

Welke voordelen biedt professionele opslag ten opzichte van zelf bewaren?

Professionele opslag biedt superieure veiligheid, gemoedsrust en liquiditeit vergeleken met zelfbewaring. U hoeft zich geen zorgen te maken over diefstal, brand of andere risico’s, en u kunt uw edelmetalen eenvoudig verkopen zonder fysieke overdracht. De volledige verzekeringsdekking en professionele beveiliging overtreffen wat particulieren thuis kunnen realiseren.

Vanuit financieel perspectief elimineert professionele opslag de noodzaak van dure aanvullende verzekeringen. Huisverzekeringen dekken kostbaarheden meestal maar tot een beperkte waarde, en voor grote hoeveelheden goud of zilver is een aanvullende kostbaarhedenverzekering nodig die jaarlijks premie kost, afhankelijk van waarde en beveiliging.

De liquiditeit van professioneel opgeslagen edelmetalen is aanzienlijk hoger. U kunt uw metalen direct verkopen vanuit de kluis, zonder de logistieke uitdagingen van transport en verificatie. Dit vergemakkelijkt ook gedeeltelijke verkopen en portefeuilleverdeling.

Praktische voordelen omvatten discretie en gemak. Professionele opslag elimineert het risico dat familie, vrienden of inbrekers op de hoogte raken van uw edelmetaalbezit. U hoeft zich geen zorgen te maken over veilige transportmethoden of het risico van verlies tijdens verhuizingen.

Voor investeerders die hun portefeuille willen diversifiëren met fysieke edelmetalen, biedt beveiligde opslag de perfecte combinatie van eigendom van tastbare activa en professionele beveiliging. Het stelt u in staat om te profiteren van de voordelen van fysiek edelmetaal zonder de praktische uitdagingen en risico’s van zelfbewaring.

Disclaimer: Dit artikel biedt algemene informatie en is geen financieel advies. Beleggen brengt risico’s met zich mee. Raadpleeg een adviseur voor persoonlijk financieel advies.

Veelgestelde vragen

Kan ik mijn edelmetalen op elk moment ophalen bij professionele opslag?

Ja, u kunt uw edelmetalen op werkdagen ophalen door een afspraak te maken met het opslagbedrijf. De meeste bedrijven hanteren standaard kantooruren voor ophaalservice. Voor spoedeisende situaties bieden sommige providers ook service buiten kantooruren tegen een toeslag.

Wat gebeurt er als het opslagbedrijf failliet gaat?

Bij gealloceerde opslag blijven uw edelmetalen volledig uw eigendom, ook bij faillissement van het opslagbedrijf. Omdat de metalen niet op de balans van het bedrijf staan, vallen ze buiten de boedel. U hoeft niet mee te vechten met andere crediteuren en kunt uw eigendom direct opeisen.

Hoe controleer ik of mijn edelmetalen daadwerkelijk aanwezig zijn in de kluis?

Serieuze opslagbedrijven bieden regelmatige rapportages met serienummers en gewichten van uw specifieke baren of munten. Sommige providers organiseren ook kluisbezoeken waar u uw metalen fysiek kunt inspecteren. Vraag naar deze mogelijkheden bij het kiezen van een opslagpartner.

Is er een minimumbedrag voor professionele goudopslag?

De meeste professionele opslagbedrijven hanteren een minimumwaarde tussen €5.000 en €10.000 voor nieuwe klanten. Dit maakt de service kosteneffectief voor beide partijen. Voor kleinere hoeveelheden kan een bankkluis een alternatief zijn, hoewel dit geen verzekering insluit.